ニュ-ス

2012年12月に安倍政権が登場し、アベノミクスがスタートして5年経過し、景気持続期間は61ヵ月(景気持続期間史上第2位)となりました。アベノミクスの柱は、異次元の金融緩和、すなわち、日銀券を増刷する・日銀が大量に国債を買うことによって、長期金利を引き下げることです。

長期金利が下がれば、設備投資のチャンスと捉え金融機関の融資は伸びるはずです。ところが、デフレの定着と投資機会が日本国内では少ないため、金融機関の融資は伸び悩んでいます。

《 アベノミクスにより円安・株高となった! 》

しかし、日銀による国債の大量買いにより長期金利が低下したため、金利差によって1ドル83円の為替相場は、下表のように一気に大幅な円安になるとともに、運用難のマネーは株式市場に流入し、日経平均は2012年の1万円割れから2万3千円と25年ぶりの高値に急上昇しました。

とくに、円安は次のように日本経済の回復に大きく貢献しています。

① 輸出が大幅に増加・・・世界経済の回復を追い風に円安によって輸出が伸び、鉱工業生産の上昇と人手不足・残業時間の増加をもたらしました。

② 訪日外国人の増加・・・円安効果は東南アジアの成長と共鳴し、日本の地方経済の活性化をもたらし、観光が一大産業となりつつあります。

さらに、円安による大手企業の業績回復による日経平均の上昇は、消費マインドにも好影響を与えています。このようにリーマン・ショック後の経済不振の中で、大胆な金融緩和によって景気は回復しつつあります。

《 年収400万円以下の割合が減少 》

しかし、アベノミクスは「格差」をもたらしたという批判が声高に叫ばれています。その一つは株高による「資産格差」ですが、必ずしも金持優遇とは言えず、金融資産の大小に拘わらず株式保有割合は人によって異なっており、株式等を保有していたかどうかの結果論です。

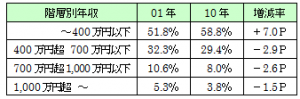

もう一つの格差は、「所得格差」です。アベノミクス前の10年間の傾向は、働いている人のなかで年収400万円以下の低所得者の割合が、次のように7.0ポイントと大幅に増加しています。

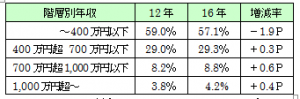

ところが、下表のように2012年以降は年収400万円以下の低所得者の割合は、低下しています。しかも、高所得者である2,000万円超の階層は、12年も16年も0.2%と変わっていません。

ということは、アベノミクスによって格差が広がるどころか、格差は縮小しているわけです。

したがって、現在のところアベノミクスは日本経済にプラスの効果を与えているといえます。問題は、異次元の緩和を縮小するときです。これからは、欧米諸国に遅れて日銀が金融緩和の縮小に向かうときに日銀が抱えている含み損や巨額の国債をどう処理するかを注視していくことが重要なテーマになります。

(代表社員 会長 小島興一)

税金ミニ情報

平成30年度税制改正大綱~デフレから脱却できるのか?~

平成29年12月14日に与党作成の平成30年度税制改正大綱が正式決定されました。主な改正(創設)は下記の通りとなっております。

<法人課税>

◆所得拡大促進税制の改組

① 青色申告書を提出する全ての法人

(1) 当期の平均給与等支給額から前期の平均給与等支給額を控除した金額の前期平均給与等支給額に対する割合が3%以上であること。

(2) 国内設備投資額が減価償却費の90%以上であること。

(3) 当期の教育訓練費の額の前期及び前々期の教育訓練費の額の年平均額に対する増加割合が20%以上であること。

(1)と(2)を満たす場合

給与等支給増加額の15%の税額控除

(1)~(3)全て満たす場合

給与等支給増加額の20%の税額控除

② 中小法人

(1) 当期の平均給与等支給額から前期の平均給与等支給額を控除した金額の前期平均給与等支給額に対する割合が1.5%以上であること。

(2) 当期の平均給与等支給額から前期の平均給与等支給額を控除した金額の前期平均給与等支給額に対する割合が2.5%以上であること。

(3) 当期の教育訓練費の額の前期の教育訓練費の額に対する増加割合が10%以上であること。

(4) 中小企業等経営強化法の経営力向上計画の認定を受けたものでその経営力向上計画に従って経営力向上が確実に行われたものとして証明がされたこと。

(1)を満たす場合

給与等支給増加額の15%の税額控除

(2)と(3)又は(2)と(4)を満たす場合

給与等支給増加額の25%の税額控除

※①と②共に当期の法人税額の20%を上限とする。

※平成30年4月からの3年間の時限措置となります。

コンサルティング部課長 西村 俊樹

税金ミニ情報

平成30年度税制改正大綱~所得税増税・新税創設~

① 給与所得控除10万円引き下げ、上限195万円所得税の見直しでは、会社員向けの減税措置である「給与所得控除」を縮小し、すべての納税者が受けられる「基礎控除」を拡大する。子育てや介護を抱える人を除き、年収850万円を超える会社員や公務員計約230万人を増税にする一方、フリーランスや個人請負などで働く人は減税にする。

② 年収850万円を超える人の所得金額調整控除

年齢23歳未満の扶養親族を有するもしくは、本人が特別障害者に該当または特別障害者である扶養親族を有する場合には、給与等の収入金額から850万円を控除した金額の10%(最大15万円)を給与所得の金額から控除する。

③ 公的年金等控除10万円引き下げ、上限195万5千円

年金受給者も、控除額を一律10万円引き下げられ、不動産収入など年金以外の年間所得が1千万円を超える人や、年金収入自体が年1千万円を超える人が増税になる。いずれも2020年1月に導入し、財務省は一連の所得税改革で約900億円の税収増を見込んでいる。

④ 新税の創設

新税では、日本人を含め、日本を出国する人から1千円を徴収する「国際観光旅客税」を2019年1月7日に導入。森林管理の財源にする「森林環境税」も創設し、2024年度から住民税に上乗せして年1千円を徴収する。新税による税収は計約1千億円に上る見通しである。

⑤ たばこ税の増税

たばこ税も8年ぶりに増税する。来年10月から2021年10月まで、消費増税がある2019年10月を除く各年に1本あたり1円ずつ引き上げ、計3円増税する。加熱式たばこも初めて増税し、全体で2千億円超の増収を見込んでいる。

税務会計部第3課課長 丹羽 裕正

年末年始休暇のご案内

平成29年12月28日~平成30年1月4日