令和5年10月1日から消費税の仕入税額控除において適格請求書等保存方式が開始されました。通常の適格請求書を準備するだけでも大変な労力を費やしていると思われますが、三者間取引の中で立替払いを行う者は、立替えを受ける者に対して、立替金精算書を交付する必要があるため、単なる立替払い精算においても業務が膨大に増えることになります。

本記事では、立替金精算書について詳しく解説していきます。

立替金精算書とは

取引先に経費を立替払いしてもらった場合、取引先名のインボイスの保存だけでは、仕入税額控除の要件を満たしません。取引先が作成した「立替金精算書」を交付してもらうことによって、自身の仕入れであることを明確にする必要があります。

立替金精算書が必要な場合

立替金精算書の交付を受ける必要のある場合の例としては、

- 仕入れ先:公共料金事業者

- 取引先(立替払いをする事業者):ビル管理会社

- 自社(立替払いをしてもらう事業者):テナント

が挙げられます。

立替金精算書には、仕入れ先がインボイス発行事業者か否か、仕入れ先の氏名又は名称等、実際にお金を負担したものが仕入れ税額控除できるように必要な事項を記載します。

具体的には下記事項です。

【インボイス(適格請求書)に記載する必要事項】

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容

- 税率ごとに区分した課税資産の譲渡等の税抜価額又は税込価額の合計額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける当該事業者の氏名又は名称

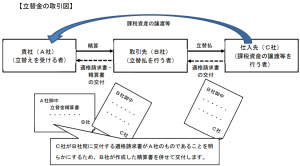

立替払い 事例1

- A社は取引先のB社に経費等を立て替えてもらいます。

- B社がC社に立替支払をします。

- C社からB社にインボイスが交付されます。

- B社宛のインボイスをコピーしてA社に渡します。

しかしそれだけでは、A社は仕入税額控除のための請求書等の保存要件を満たすことにはなりません。理由は、インボイスに記載すべき要件のうち上記の⑥の事業者名がB社になっているため、要件を満たさないからです。

そこで、B社はA社宛の立替金精算書を作成して交付することで、経費の支払先であるC社から行った課税仕入れがA社のものであることを明らかにする必要があります。A社は、C社からB社宛に交付された適格請求書とB社発行の立替金精算書を受取り、保存します。

【国税庁インボイスQ&A問92より】

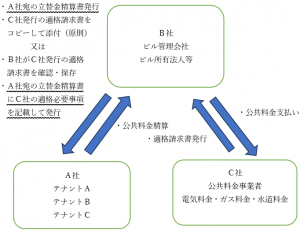

立替払い 事例2【ビル管理会社・ビル所有法人等】と【各テナント(複数)】と【公共料金事業者】などの三者間取引の場合

ビル管理会社・ビル所有法人等(B社)が各テナント(A社(複数の場合あり))の水道光熱費等公共料金を公共料金事業者(C社)に立替払いし、後日各テナントと精算します。

公共料金事業者は、ビル管理会社・ビル所有法人等へインボイスを発行しますので、ビル管理会社・ビル所有法人等は各テナントに対し、ビル管理会社・ビル所有法人等宛のインボイスの写しと、立替金精算書を作成して交付する必要があります。

各テナントはこれらの書類の保存をもって、課税仕入れに係る請求書等の保存があるものと取り扱われます。(原則)

各テナントに交付適格請求書のコピーが大量となるなどの事情により、ビル管理会社・ビル所有法人等がコピーを交付することが困難なときは、ビル管理会社・ビル所有法人等が公共料金事業者から交付を受けた適格請求書を保存し、立替金清算書を交付することにより、各テナントはビル管理会社・ビル所有法人等が作成した(各テナントの負担額が記載されている)立替金精算書の保存をもって仕入税額控除を行うことができます。

なおこの場合、立替払いを行ったビル管理会社・ビル所有法人等は、その立替金が仕入税額控除可能なものか(すなわち適格請求書発行事業者からの仕入れか、適格請求書発行事業者以外からの仕入れか)を明らかにし、適用税率ごとに区分するなど、各テナントが仕入税額控除を受けるにあたっての必要事項(①~⑥)を立替金精算書に記載しなければなりません。

【三者間取引の立替払いのイメージ】

以上、ビル管理業者だけでなく、三者間取引など、色々な取引で立替払いを行う者は、適格請求書発行事業者の適格請求書をコピーして立替金精算書と共に交付するか、または立替金精算書に立て替えた先の必要事項をすべて記載し交付する事が必要となってきますのでご注意ください。

このほか、立替金精算書の作成が求められる場面としては、経費精算アプリやクラウドで処理しない場合、あるいは企業の経費を従業員が一時的に支払った場合などが挙げられます。

立替金精算書が不要な場合

以下のようなケースでは、立替金精算書は不要となります。

- 簡易インボイスが適用されている

- 立替金を支払う取引先が免責事業者である

- 出張旅費などを事前に仮払いし、実費との差額のみを清算する

簡易インボイスでは、一般的なインボイスよりも簡略化された記載が認められており、交付を受ける事業者名の記載は必須ではありません。従って、立替金精算書も不要となります。

インボイス制度における立替金精算書の書き方

インボイス制度に対応した立替金精算書の書き方は、主に次の2通りがあります。

- 適格請求書に立替金精算書を添付する

- 立替金精算書のみを交付する

適格請求書に添付する場合は、特に定められた記載項目はなく、簡易的な内容でも構いません。どの事業者の、どの支払いについて立て替えたのかが明確であれば問題ありません。

一方で、複数の仕入先に対して立替払いを行い、立替金精算書のみを交付する場合には、以下の項目を正確に記載する必要があります。

- 立替払いを受けた事業者名

- 立替払いをした事業者名

- 取引年月日・内容

- 支払先の名称・登録番号

- 税率ごとの対価の額と適用税率

- 税率ごとの消費税額

これらの記載項目に漏れがないよう、十分に確認することが重要です。

立替払い取引におけるインボイス制度対応に関する注意点

取引先に経費を立て替えてもらった場合、領収書や請求書には立替えを行った取引先の名称が記載されています。しかし、適格請求書に必要な「交付を受ける事業者の氏名または名称」は記載されていません。

そのため、自社で仕入税額控除を行うには、原則として取引先から立替金精算書を受領し、対象の領収書や請求書とあわせて保存する必要があります。立替金精算書は、その費用が自社の負担すべき経費であることを客観的に証明する書類として重要です。

ただし、以下のようなケースでは、立替金精算書の保存は不要です。

- 仕入先が適格請求書発行事業者でない場合

- 適格請求書の保存が不要な取引(公共交通機関の運賃など)

一方で、自社が取引先の経費を立て替え、「立替金精算書のみ」を交付する場合には、立替えた側(自社)に適格請求書の保存義務が生じます。この場合、立替金精算書がインボイスの要件を満たすように記載・管理する必要があるため、十分に注意が必要です。

立替金精算書は状況に応じて適切な対応を

インボイス制度のもとで立替払いが発生した場合、仕入税額控除を受けるには、取引先から「立替金精算書」を受領し、関連する領収書などとともに保存する必要があります。これは、領収書等に自社名が記載されていないためです。

ただし、仕入先がインボイス発行事業者でない場合や、公共交通機関の運賃など保存義務が免除される取引では、立替金精算書の保存は不要です。

立替金精算書は、適格請求書に添付する簡易な形式と、単独で交付するインボイス要件を満たした形式の2通りがあります。自社が立替を行った場合には、立替金精算書の保存義務が生じる可能性があるため、取引内容に応じて適切な対応が求められます。

(大橋)