相続時精算課税制度を使うデメリット

1.一度選択すると暦年贈与が使えなくなる

気をつけるべき点としては、相続時精算課税選択届出書を一度提出すると、撤回できません。相続時精算課税制度は、同じ贈与者からの贈与について、暦年贈与との併用が不可となっていますので、この制度を選択した時点で、それ以降、暦年贈与は利用できないことになります(ただし、別の贈与者からの贈与は利用可能)。

年間110万円の贈与税の非課税枠となる「暦年贈与」と同じように110万円の非課税枠が創設されました。しかし、この非課税枠を超える場合には、今までの通り2,500万円を超える場合には20%の贈与税の負担が発生します。更に、非課税枠を超過した贈与額は、相続発生時に相続財産に加算されます。

相続時精算課税制度を適用した後には、非課税枠以内の贈与は有効となります。

2.小規模宅地等の特例が使えない

小規模宅地等の特例とは、一定の要件を満たす土地の相続税評価額を最大80%減額できる制度ですが、この特例が適用されるのは、あくまでも相続により取得した土地に対してですので、贈与で取得した土地には認められません。

ご両親が亡くなった後にその子供が同じ土地に住み続ける場合等、相続時精算課税制度を利用してその土地を取得した場合には、小規模宅地等の特例を使えなくなるため注意が必要です。

小規模宅地等の特例を適用すれば、両親(被相続人)が住んでいた土地のうち330平方メートルを限度として相続税の課税価額を80%減額できるため課税価額の圧縮に大きな効果があります。

3.不動産を贈与する際の登録免許税や不動産取得税の負担が増加する

不動産を生前に贈与した場合、贈与税や相続税の他にも税金がかかるため、相続時精算課税制度を使って不動産を相続すると税の負担が大きくなる可能性があります。

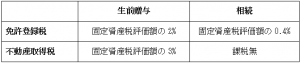

生前贈与時の負担が増える代表的な税は「登録免許税」と「不動産取得税」です。以下の表をご覧ください。

【参照元:国税庁HP「No.7191 登録免許税の税額表」】

相続の際に不動産を相続した場合は登録免許税が0.4%とされていますが、生前に贈与した場合には登録免許税が2.0%と(5倍)となります。さらに不動産取得税も発生するため相続の際に比べて、贈与での不動産の移動は費用負担が大きくなります。

4.財産の評価が値下がりした場合でも、贈与時での評価価額で相続税の計算が行われる

しかし、考え方を変えるとと時価(評価価額)が上がる(上がると見込まれるもの)その前に相続時精算課税制度を利用して贈与することで相続時に発生する税額を節税することが可能です。

★値上がりしそうな財産を相続時精算課税で贈与

5.贈与で取得した財産は、相続時に物納財産とすることが出来ない

節税効果は基本的にありません

相続時精算課税制度の改正ポイント

相続時精算課税制度に年110万円の基礎控除が創設されました。相続時精算課税制度の適用を受けた贈与については、その全額が相続財産への持ち戻し対象となっていますが、改正後は年110万円以下の部分については持ち戻す必要がなくなります。

また、相続時精算課税制度の選択をすると、その贈与者からの贈与を受けた年は少額な贈与の場合であっても贈与税申告をしなければなりませんでしたが、110万円以下であれば贈与税申告も不要となります。この改正においては、納税者にとってメリットが増えたと言えるでしょう。

今までは、相続時精算課税制度を利用すると、少額な贈与の場合であっても贈与が発生した年は贈与税申告が必要となっており、手続きに負担を感じ選択を躊躇されていました。

また、適用を受けた贈与については全額が相続税計算に持ち戻されることから、相続税が発生する人にとって相続時精算課税制度は、税金の先送りする制度に過ぎないとされていました。

しかし、ここに基礎控除110万円を設けるとどうなるでしょうか。相続時精算課税制度の選択をした後でも、年110万円以下については贈与税申告不要、持ち戻しも不要となり、贈与税も相続税もかからない贈与ができるようになります。

毎年110万円を贈与した場合には暦年贈与は770万円を持ち戻しますが、相続時精算課税制度は持ち戻す額はありません。

ただし、相続時精算課税制度を選択した後に暦年贈与に戻ることができない点に変わりありません。相続時精算課税制度と暦年贈与の併用(同じ贈与者)はできない点には、十分ご注意ください。

(新堀)