インボイス制度について、中小・小規模事業者に対する負担軽減等のため、円滑な実施に向けた所要の措置が講じられました。

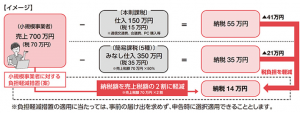

① 小規模事業者に対する納付税額の負担軽減措置(2割特例)

免税事業者が適格請求書発行事業者(インボイス発行事業者)を選択した場合の納付税額の負担軽減を図るため、納付税額を売上税額の2割に軽減する経過措置が設けられました。

2割特例の適用期間は、令和5(2023)年10月1日から令和8(2026)年9月30日までの日の属する課税期間となり、3年間の時限措置です。

(出典:財務省)

2割特例は、インボイス制度を機に免税事業者がインボイス発行事業者となったこと等により事業者免税点制度の適用を受けられないこととなる事業者が対象です。

したがって、インボイス発行事業者の登録と関係なく事業者免税点制度の適用を受けないこととなる場合(㊟)や、課税期間の特例(1か月ごと又は3か月ごとに短縮)の適用を受ける場合などについては、2割特例の対象外となります。

㊟

- 基準期間における課税売上高が1千万円を超える事業者

- 資本金1千万円以上の新設法人

- 調整対象固定資産や高額特定資産を取得して仕入税額控除を行った事業者等

2割特例の適用にあたっては、事前の届出は不要であり、一般課税又は簡易課税のどちらを選択していても適用が可能で、消費税申告時に消費税確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。

(出典:国税庁)

② 一定規模以下の事業者に対する事務負担の軽減措置(少額特例)

インボイス制度の実施に伴う事務負担増加の軽減措置として、一定規模以下の事業者(㊟)については、課税仕入れが少額(税込1万円未満)である場合、インボイスの保存がなくても一定の事項を記載した帳簿の保存のみで仕入税額控除を認める経過措置が設けられました。

令和5(2023)年10月1日から令和11(2029)年9月30日までの間に国内において行う課税仕入れが少額特例の対象となり、6年間の時限措置です。

少額(税込1万円未満)に該当するかどうかは、一回の取引の課税仕入れに係る金額が少額(税込1万円未満)かどうかで判定します。

「具体例」として、

- 11月5日に6千円の商品を購入し、11月10日に8千円の商品を購入した場合→それぞれが少額(税込1万円未満)の取引であるため、インボイスの保存が不要となります。

- 6千円の商品と8千円の商品(合計1万4千円)を同時に購入した場合→税込1万円以上の取引となるため、インボイスの保存が必要となります。

㊟ 基準期間における課税売上高が1億円以下の事業者。なお、基準期間における課税売上高が1億円超であったとしても、前年又は前事業年度開始の日以後6か月の期間(特定期間)の課税売上高が5,000万円以下である場合は、少額特例の対象となります。

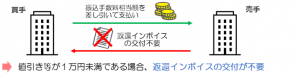

③ 少額な返還インボイスの交付義務の免除(適用期限及び適用対象者に制限無し)

インボイス制度の実施に伴う事務負担増加の軽減措置として、インボイス発行事業者が国内において行った課税資産の譲渡等に係る対価の返還等(返品、値引き、割戻し等)の金額が税込1万円未満である場合には、返還インボイスの交付義務が免除されることとなりました。

【売手が負担する振込手数料相当額を売上値引きとして処理している場合】

(出典:国税庁)

なお、売手が負担する振込手数料相当額を課税仕入れとして処理している場合には、金融機関や取引先から受領するインボイスが必要となります。

④ インボイス発行事業者登録の手続きの柔軟化

インボイス制度のスタート時(令和5(2023)年10月1日)から登録を受けようとする事業者は、原則として令和5(2023)年3月31日までに登録申請をする必要がありましたが、令和5(2023)年4月以降の登録申請であっても、令和5(2023)年9月30日までに登録申請が行われた場合は、令和5(2023)年10月1日から登録を受けることができることとされました。また、令和5(2023)年4月以降の申請については登録申請書に「3月までの申請が困難な事情」の記載が必要とされていましたが、改正により「困難な事情」の記載が不要とされました。

(礒部)