平成30年度税制改正で見直された所得拡大促進税制が、平成31年3月期決算から適用されます。(平成30年4月1日~令和3年3月31日に開始される事業年度が対象)なお、設立事業年度は適用できません。

生産性向上のための設備投資と持続的な賃上げを強力に後押しする観点から、賃上げや国内投資に積極的な企業の税負担を軽減するとともに、賃上げや国内投資に消極的な企業に係る租税特別措置の適用要件の見直しが行われました。

改正前の所得拡大促進税制は適用要件の判定が煩雑でしたが、この改正で適用要件の判定が比較的容易になり、特に中小企業者等で黒字企業にとっては適用範囲が広がることから、検討が必須の税制となっています。

以下で、主に中小企業者等㊟向けについて説明いたします。

㊟「中小企業者等」とは、資本金の額又は出資金の額が1億円以下の法人でその発行済株式又は出資の総数又は総額の一定割合(1つの法人により50% 又は複数の法人合計で3分の2)以上を大規模法人(資本金の額が1億円超の法人、その他一定の法人)に所有されていない法人、 及び資本若しくは出資を有しない法人又は個人で、常時使用する従業員の数が1,000人以下のものをいいます。

【所得拡大促進税制】中小企業者等向け

制度の概要

一定の要件を満たした上で、前事業年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度。

通常の税額控除

要件:継続雇用者給与等支給額(※1)が前事業年度比で1.5%以上増加

➡ 給与総額(※2)の前事業年度からの増加額の15%を税額控除(上限は法人税額の20%)

ポイント☞ 税額控除額は、「国内雇用者」の給与等支給額の前事業年度からの増加額を基 に算定しますが、税制適

用の要件の判断にあたっては、「継続雇用者」の給与等支給額が前 事業年度比で1.5%以上増加してい

るかを確認します。

※1 継続雇用者給与等支給額

継続雇用者㊟に支払った給与等の総額

※2 給与総額(雇用者給与等支給額)

継続雇用者に限定しない、全ての国内従業員に支払った給与等の総額(役員等に支払った給与等は除く)

㊟ 「継続雇用者」とは以下の全てを満たす者を指します。

① 前事業年度及び適用年度の全ての月分の給与等の支給を受けた国内雇用者である

② 前事業年度及び適用年度の全ての期間において雇用保険の一般被保険者である

③ 前事業年度及び適用年度の全て又は一部の期間において高年齢者雇用安定法に定める継続雇用制度の対

象となっていない

ポイント☞ 継続雇用者に該当しない者の例

① 前事業年度又は適用年度の途中で採用された者、退職した者

② 前事業年度又は適用年度の全て又は一部の期間において産休・育休等により休職しており、その間給与

等の支給がない月があった者(「産休・育休手当」等は給与等に含まれると解されるため、注意が必要

です)

③ 前事業年度又は適用年度の全て又は一部の期間においてパート・アルバイト・時短勤務等により、雇用

保険の一般被保険者でなかった者

④ 前事業年度の開始以降適用年度の終了までの間に高年齢者雇用安定法に定める継続雇用制度の対象と

なった者

税額控除の上乗せ(10%上乗せ)

要件:継続雇用者給与等支給額が前事業年度比で2.5%以上増加かつ一定の要件(※3)を満たす場合

➡ 給与総額の前事業年度からの増加額の25%を税額控除(上限は法人税額の20%)

ポイント☞ 上乗せ措置の適用を受ける場合、「継続雇用者の給与等支給額が前事業年度と 比べて2.5%以上増加」

を満たし、かつ「教育訓練費増加要件」又は「経営力向上要件」 のいずれかを満たす必要があります。

「教育訓練費増加要件」又は「経営力向上要件」のど ちらを選択するかは各企業の判断となります。

※3 一定の要件

以下のいずれかを満たす場合

① 教育訓練費が前事業年度比で10%以上増加していること

② 中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実に行われている

こと

ポイント☞ 継続雇用者に該当しない者の例

① 前事業年度又は適用年度の途中で採用された者、退職した者

② 前事業年度又は適用年度の全て又は一部の期間において産休・育休等により休職しており、その間給与

等の支給がない月があった者(「産休・育休手当」等は給与等に含まれると解されるため、注意が必要

です)

③ 前事業年度又は適用年度の全て又は一部の期間においてパート・アルバイト・時短勤務等により、雇用

保険の一般被保険者でなかった者

④ 前事業年度の開始以降適用年度の終了までの間に高年齢者雇用安定法に定める継続雇用制度の対象と

なった者

【賃上げ・生産性向上のための税制】大企業向け

制度の概要

賃上げ等を行った企業に対して、給与等支給額の増加額の一部を法人税から税額控除できる制度。

通常の税額控除

要件:継続雇用者給与等支給額が前事業年度比で3%以上増加かつ国内設備投資額が償却費総額の9割以上

➡ 給与総額の前事業年度からの増加額の15%を税額控除(上限は法人税額の20%)

税額控除の上乗せ(5%上乗せ)

要件:教育訓練費が過去2年平均比で20%以上増加

➡ 給与総額の前事業年度からの増加額の20%を税額控除(上限は法人税額の20%)

【Q&A】共通

Q1 国内雇用者とは

法人の使用人のうちその法人の国内に所在する事業所につき作成された賃金台帳に記載された者です。パート、アルバイト、日雇い労働者も含みますが、使用人兼務役員を含む役員及び役員の特殊関係者は含まれません。

Q2 役員とは

法人の取締役、執行役、会計参与、監査役、理事、監事及び清算人を指します。さらにそれら以外の者で、例えば、①取締役若しくは理事となっていない総裁、副総裁、会長、副会長、理事長、副理事長、組合長等、②合名会社、合資会社及び合同会社の業務執行社員、③人格のない社団等の代表者若しくは管理人、又は④法定役員ではないが、法人が定款等において役員と定めている者のほか、⑤相談役、顧問などで、その法人内における地位、職務等からみて他の役員と同様に実質的に法人の経営に従事していると認められるものも含まれます。㊟「使用人兼務役員」については、使用人としての給与分についても計算の対象にはなりません。

Q3 給与等とは

俸給・給与・賃金・歳費及び賞与並びに、これらの性質を有する給与(給与所得となる給与)をいいます。退職金など、給与所得とならないものについては、原則として給与等に該当しません。ただし、賃金台帳に記載された支給額(所得税法上課税されない通勤手当等の額を含む。)のみを対象として計算する等、合理的な方法により継続して国内雇用者に対する給与等の支給額の計算をしている場合は給与等に含めることが認められます。

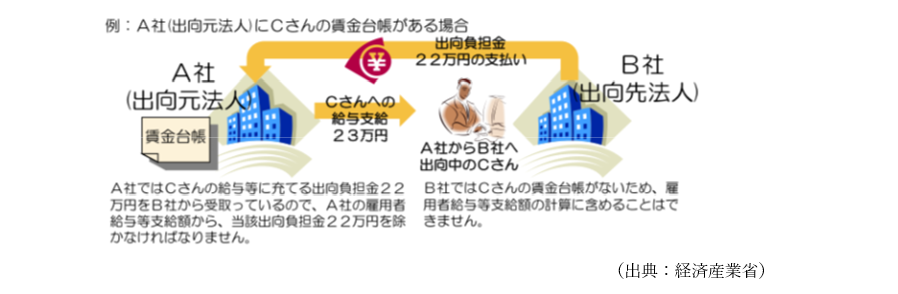

Q4 出向元法人における出向者はどのように取り扱えばよいか

「給与等に充てるため他の者から支払いを受ける金額」は、雇用者給与等支給額から控除するため、法人の使用人が他の法人に出向した場合において、その出向した使用人に対する給与を出向元法人(出向者を出向させている法人)が支給する際、出向元法人が出向先法人(出向元法人から出向者の出向を受けている法人)から支払いを受けた出向先法人の負担すべき給与に相当する金額(出向負担金等)は雇用者給与等支給額から控除します。

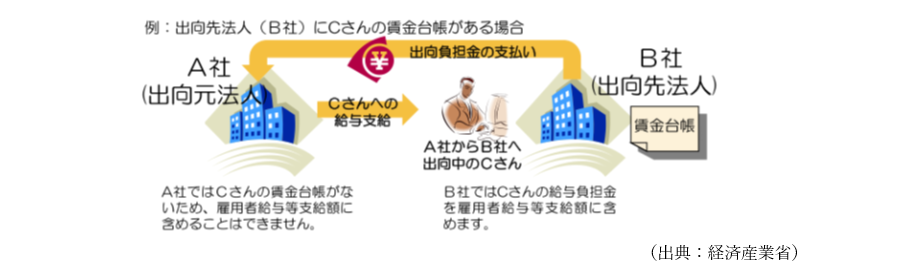

Q5 出向先法人における出向者はどのように取り扱えばよいか

出向先法人が出向元法人へ出向者に係る給与負担金の額を支出する場合において、当該出向先法人の賃金台帳に当該出向者を記載しているときには、出向先法人が支給する当該給与負担金の額は、雇用者給与等支給額に含まれます。(出向先法人の賃金台帳に記載が無い場合は、当該給与負担金の額は出向先法人の雇用者給与等支給額には含まれません。)

Q6 国内雇用者に対する給与等の支給額から除外する助成金には具体的には

どういうものが含まれるのか

雇用保険法施行規則第110条に規定する特定就職困難者コース助成金、労働施策の総合的な推進並びに労働者の雇用の安定及び職業生活の充実等に関する法律施行規則第6条の2に規定する特定求職者雇用開発助成金など、労働者の雇入れ人数に応じて国等から支給を受けた助成金です。

ご不明な点等ございましたら、弊社スタッフまでお問い合わせ下さい。

(礒部)